Islom moliyasi: Rivojlanish bosqichlari, muammo va yechimlar

Shariat – juda ham qadimiy (taxminan 1500 yillik) diniy, ma'naviy–axloqiy, huquqiy tizim hisoblanadi. Bu haqda «Islom moliyasi» telegram kanalida maqola e'lon qilingan.

Ma'lumki, shariat – bu juda ham qadimiy (taxminan 1500 yillik) diniy, ma'naviy–axloqiy, huquqiy tizim. Biroq uning moliyaviy qismi bir necha asrlik «parokandalik» davomida unutildi va musulmon Sharqining o‘z an'anaviy huquqiy, siyosiy, ijtimoiy, iqtisodiy-moliyaviy, hamda ta'lim tizimlari asosan G‘arb mamlakatlarida paydo bo‘lgan muqobil tizimlarga almashtirildi. Bu davrda mustamlakaga aylantirilgan musulmon davlatlarining (ya'ni aholisining aksariyati musulmonlardan iborat bo‘lgan mamlakatlar) bir qanchasida islom qonunchiligidan faqatgina nikoh va janoza kabi marosimlar saqlanib qoldi desak, katta xato bo‘lmasa kerak. Shu ma'noda, tabiiyki, yaqindagina (XX asrning o‘rtalarida) mustaqillikka erishgan musulmon davlatlari va mintaqalarining huquqshunoslik maktablari bir necha asr davomida yig‘ilib qolgan murakkab va jiddiy masalalarni, hamda zamonaviy dolzarb muammolarni hal qilishga tayyor emasligi ma'lum bo‘ldi. Buning sababi esa, bir necha asrlik mustamlakachilik davrida ijtihodning mumiyodek qotib qolib, dolzarb muammolarni hal qiluvchi tizimdan huquqshunos olimlarning tor davrasidagina o‘rganiladigan nazariy masalalar majmuasiga aylanib qolgani bo‘ldi va bu, shubhasiz islom huquqshunosligining eng katta fojialaridan biri bo‘ldi, deyish mumkin.

Bu holatda islom ilmiy tafakkurini biroz bo‘lsa ham qo‘zg‘atish kuchiga ega bo‘lgan narsa – nafaqat islom fiqhini yaxshi bilgan, balki musulmon olami uchun turg‘unlik davri bo‘lgan mustamlakachilik paytida jahonda yuz bergan ulkan ijtimoiy, iqtisodiy va siyosiy o‘zgarishlarni chuqur anglab yetgan shaxslar tomonidan amaliyotga tatbiq qilinishi mumkin bo‘lgan haqiqiy jonli mavzuni yuzaga chiqarish edi. Ikkinchi jahon urushining tugashi bilan islom olamida parokandanlik yakun topishiga umid paydo bo‘ldi. Aynan shu davrda musulmon davlatlari o‘z mustaqilligi va o‘z taqdirini o‘zi belgilash uchun kurash boshladi va huddi shu davrda islom iqtisodiyoti ilmiy nazariyasi va tamoyillari yaratila boshlandi. O‘tgan asrning 50-yillaridan boshlab to hozirgi kungacha bo‘lgan bu davrni 3ta alohida bosqichga va boshlanishi muqarrar bo‘lgan 4-bosqichga ajratish mumkin.

- 1. XX asrning 50-yillaridan 80-yillarning o‘rtalarigacha – uyg‘onish, asosiy nuqtai-nazarlarni shakllantirish va qayta yuzaga chiqish davri;

- 2. 80-yillarning o‘rtalaridan 90-yillarning oxirigacha – shakllanish va tetapoya davri;

- 3. 90-yillarning o‘rtalari/oxiridan hozirgi kungacha – o‘zgarishlar va yangi g‘oyalar (innovatsiyalar) davri;

- 4. Hali boshlanmagan, lekin vaqti yetib kelgan rivojlanish bosqichi.

Birinchi bosqich

Mustamlakachilikdan endigina xalos bo‘lgan musulmon davlatlar o‘z diniy-madaniy meroslaridan kelib chiqqan holda keyingi taraqqiyot bosqichlari qanday bo‘lishi lozimligini aniqlashtirayotgan bir paytda iqtisodiyot - moliya tizimini ko‘rib chiqish va rivojlantirish masalasi jiddiy ravishda kun tartibida paydo bo‘ldi. «Islom iqtisodiyoti» tushunchasi o‘tgan asrning 50-yillarida hind iqtisodchisi Abul A'lo Mavdudiy tomonidan muomalaga kiritilgan. (Iqtisodiyot ijtimoiy fan ekanligi, tadbirkorlik va tijorat esa islom dinida islom qonunchiligi bilan tartibga solinishini inobatga olish darkor).

Ilmiy izlanishlar va foizsiz ish yuritadigan moliya muassasalari tashkil etish borasidagi dastlabki urinishlar o‘tgan asrning 50-60-yillarida Hindiston, Pokiston va Misrda bo‘lgan (masalan 1963-1967 yillarda faoliyat olib borgan «Mit Gamr» bankini (Misr) birinchi islom banki deb atashsa ham mazkur bank ta'sischilarining o‘zlari siyosiy sabablarga ko‘ra islom banki degan nomga da'vogarlik qilishmagan). Shunday qilib, 1975 yilda tashkil etilgan «Dubay islom banki» va «Islom taraqqiyot banki» birinchi islom banklari sifatida tanildi. Keyinchalik, Fors ko‘rfazi mamlakatlarida, Sudan va Misrda bir qancha islom banklari paydo bo‘ldi. Bu masalada 1972 yilda Saudiya Arabistoni podshohligining Jidda shahrida bo‘lib o‘tgan Islom hamkorlik tashkilotining (IHT) 3-konferensiyasi muhim ahamiyatga ega bo‘ldi.

Tadbir qatnashchilari pul-moliya tizimini islom dinining huquqiy, axloqiy, ma'naviy va boshqa tamoyillariga mos kelishi jihatidan isloh qilishning batafsil rejasini ishlab chiqishdi. Bunday tizim islom qonunchiligi me'yorlariga mos kelishi hamda zamonaviy sharoitda yashovchan bo‘lishi lozim edi.

Ikkinchi bosqich

80-yillarda Malayziyaning «oltin davri» boshlandi. Fors ko‘rfazi mamlakatlaridan farqli o‘laroq, bu davlat 1983 yildayoq islom bank tizimining faoliyat ko‘rsatishi va rivojlanishiga qaratilgan alohida qonun qabul qildi va ishga jiddiy kirishdi. Sekin-asta Malayziya moliya sohasida islom ilmiy g‘oyasi markazlaridan biriga ham aylandi. Bunga Islom moliyasi xalqaro ta'lim markazi (INCEIF) va Islom moliyasi sohasidagi shariat tadqiqotlari xalqaro akademiyasi (ISRA) yorqin misol bo‘la oladi. Malayziya sarmoya (kapital) bozori esa Osiyo miqyosida eng ilg‘orlaridan biri hisoblanadi. Malayziyaning «sukuk» islom qimmatli qog‘ozlarini (obligatsiyalari) birinchi bo‘lib moliya bozoriga chiqarishi ham e'tiborga molik.

Shunday qilib, 90-yillarning boshlarida islom moliyasi sohasi «tajriba maydoni»dan jahon moliya bozoriga e'tiborga loyiq, ammo hozircha juda yosh ishtirokchi sifatida chiqdi. Tabiiyki, bu bir qator muhim va qulay omillar sababli vujudga keldi. Jumladan:

- islom moliyasi g‘oyasining xalqaro hamjamiyat tomonidan qabul qilinishi;

- sohada bugungi kunda jahon moliya tili hisoblanuvchi ingliz tilidan foydalanilishi;

- islom banklari va moliyaviy imkoniyatlarining o‘sishi va kengayishi;

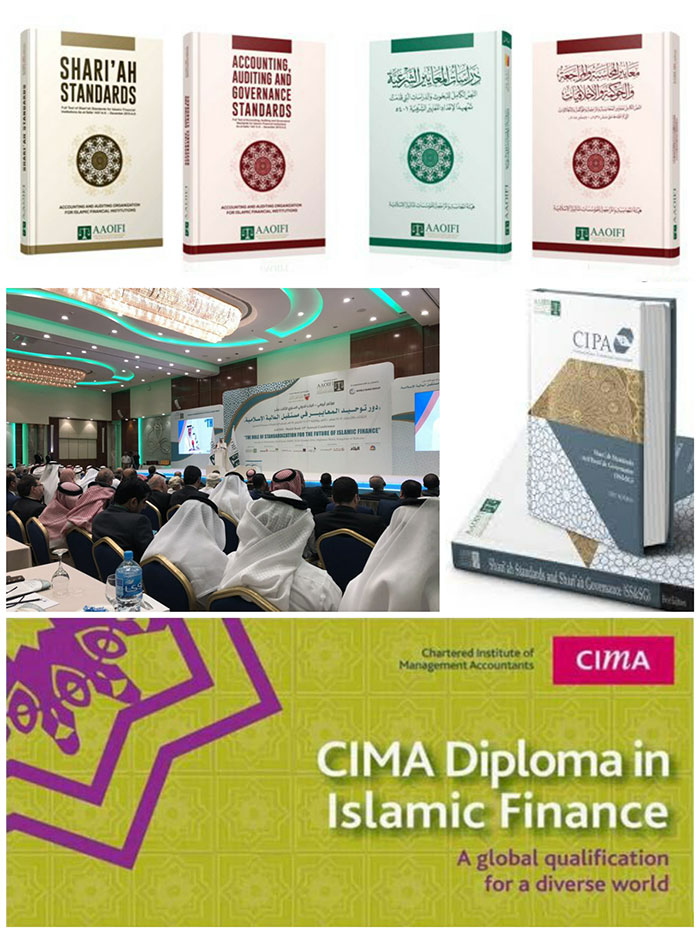

- islom banklarida shar'iy kengashlarning paydo bo‘lishi va rivojlanishi;

- turli xalqaro muvofiqlashtiruvchi markazlar (idoralar) tashkil qilinishi;

- tijoriy bitimlar fiqhi masalasida ijtihodning faollashuvi va rivojlanishi;

- aksariyat muhim masalalar bo‘yicha to‘rt mazhab huquqshunoslari o‘rtasida umumiy qarashlarga erishilishi;

- islom moliyasi shartnomalarining an'anaviy sarmoyadorlar uchun ham tushunarli tarzda tuzilishi va xalqaro moliya / sarmoya (kapital) bozorlariga chiqilishi;

- islom bank-moliya tizimini joriy etgan va islom moliyasi rivojlanishi uchun mustahkam asos yaratgan mamlakatlarning muvofiqlashtiruvchi tashkilotlari va siyosiy yetakchilarining mavqeyi.

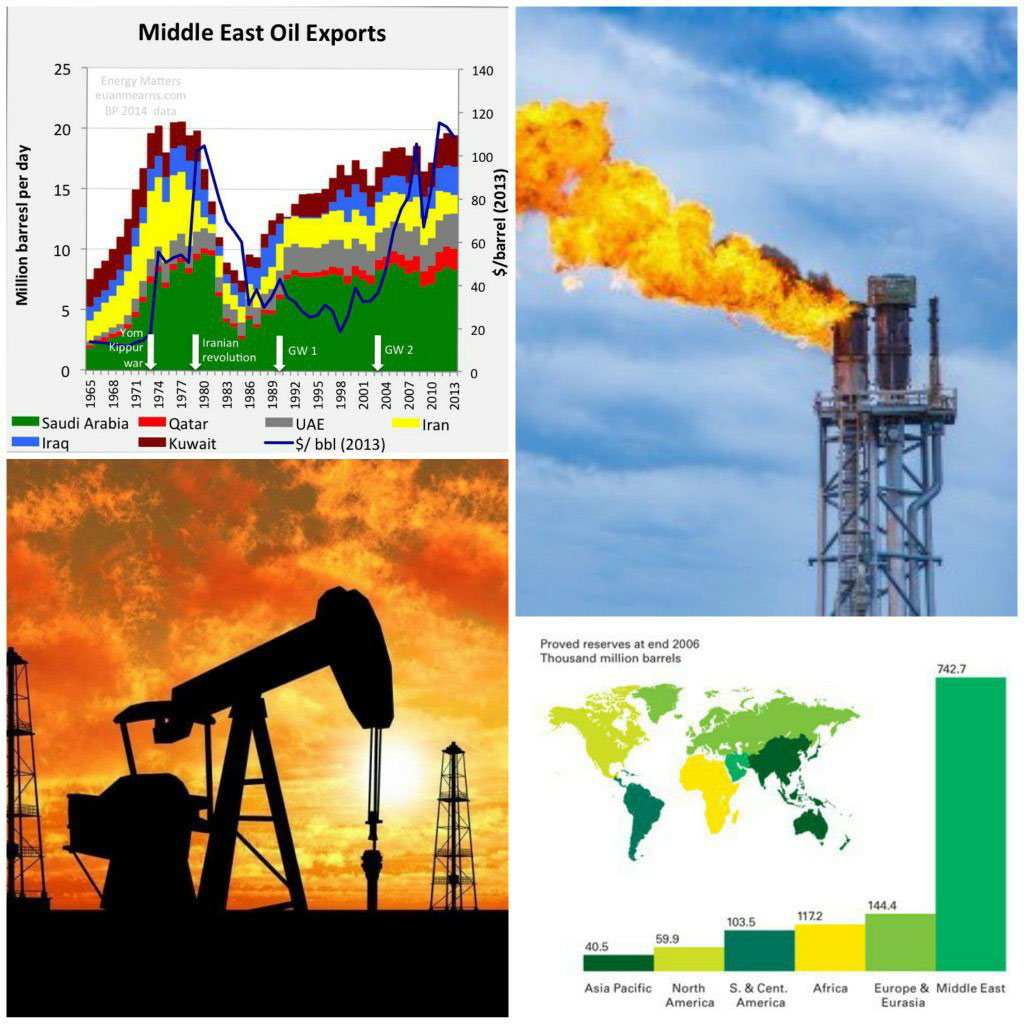

Umuman olganda, islom moliyasining rivojlanishiga bir qator musulmon davlatlari aholisi orasida mazkur tizimga bo‘lgan yuqori talab va qulay iqtisodiy vaziyat turtki bo‘ldi deyish mumkin. Misol uchun, Fors ko‘rfazidagi tabiiy boyliklari (asosan neft) bisyor bo‘lgan mamlakatlar daromadining keskin o‘sishi davlat budjetlari bilan bir qatorda kompaniyalar va oddiy aholining boyishiga zamin yaratdi. Shu bilan birga, Fors ko‘rfazi mamlakatlari sohaning past-balandini yaxshi tushunib yetmagani sababli endigina o‘sib kelayotgan islom moliyasiga nisbatan biroz ehtiyotkorlik bilan munosabatda bo‘lishdi. Shu bois, banklar klassik islomiy shartnomalar bilan (albatta muayyan darajada zamonaviylashtirgan holda) cheklandi. Bunda mol-mulkni garovga qo‘yish asosida amalga oshiriluvchi murobaha shartnomasi asosiy shartnoma turiga aylandi. Buning sababi uning an'anaviy kredit amaliyotiga o‘xshashligi va amalga oshirishning nisbatan jo‘nligi bo‘ldi.

Uchinchi bosqich

Shu bilan bir vaqtda, islom moliyasi salohiyatini, hamda klassik islom moliyasi shartnomalarining chegaralangan imkoniyatlarini anglab yetgan jahon moliya tizimi namoyondalari hisoblanuvchi G‘arbning qator yirik banklari, yuridik kompaniyalari va boshqa manfaatdor tomonlar zamonaviy talablar hamda xalqaro standart va amaliyotlarga javob beradigan murakkab islom moliyasi mahsulot va shartnomalarini yaratishga kirishdi. Shu tariqa, islom bankchiligi taraqqiyotining uchinchi bosqichi – o‘zgarishlar (tranfsormatsiya) va yangi g‘oyalar davri (moslashuv davri desa ham bo‘ladi) boshlandi. Xalqaro darajadagi bankchilar va islom moliyasi tizimining jahon moliyasi tizimi bilan uyg‘unlashuvi tarafdorlari yuqori o‘sish sur'atlarini ta'minlash, shuningdek yangi moliya mahsulotlari yaratish maqsadida islom moliyasi fiqhi sohasi huquqshunoslari bilan yaqindan hamkorlik qila boshladi. Umumiy sa'y-harakatlar samarasi o‘laroq, 90-yillarning o‘rtalaridan boshlab mahalliy va jahon bozorlarida an'anaviy tizim bilan raqobatlasha oladigan murakkab islom moliyasi mahsulotlari davri boshlandi.

90-yillar oxiridan boshlab Fors ko‘rfazi mamlakatlaridagi aholi va biznes vakillari islom moliyasi mahsulotlarining mazmun-mohiyatini yaxshi tushunib yetishi natijasida, bunday mahsulotlarga nisbatan bo‘lgan talab ham yuksalib bordi. Eng asosiysi, bu mamlakatlarda juda katta miqdordagi bo‘sh mablag‘lar (resurslar) borligi bo‘ldi. Bankchilar buni payqamasligi va bunday «katta shirin kulcha»ning bir bo‘lagini bo‘lsa ham «uzib» olish imkoniyatini qo‘ldan berishi tabiiyki, mumkin emasdi. Shu tarzda bir qator an'anaviy banklar Fors ko‘rfazi mamlakatlari hamda Malayziyada islom huquqi me'yorlari asosida faoliyat ko‘rsatuvchi shoxobcha va banklarni ocha boshladi.

Shariat sohasi huquqshunoslari (asosan islom banklarining shar'iy kengashlari a'zolari) bilan yirik bankchilarning zamonaviy moliyaviy shartnomalar mohiyatini tushunib yetish va ularni shariat talablariga moslashtirish maqsadidagi o‘zaro yaqindan hamkorligi yana bir ajoyib hodisa bo‘ldi. Ularning yana bir vazifasi shariat doirasidagi shartnomalarni shariat talablariga tamomila befarq bo‘lgan xalqaro huquq me'yorlariga moslashtirish bo‘lgan.

Yana bir yangilik — islom moliyasi sohasida ingliz tili keng qo‘llanishi bo‘ldi. Umuman olganda, islom banklari uchun moliyaviy bozorlarning globallashuvi sharoitida ingliz tilining joriy qilinishi oddiy hol albatta. Biroq, bungacha bitimlarning shariat nuqtai nazaridan ko‘rib chiqilishi, ma'qullanishi va nazorat qilinishi faqat arab tilida (ayniqsa Fors ko‘rfazi davlatlarida) amalga oshirilgan. Banklarning shar'iy kengashlari a'zolari bo‘lgan islom huquqshunoslarining aksariyati ingliz tilini bilmasligi bankchilar va shar'iy kengashlar o‘rtasidagi muloqotni anchagina murakkablashtirdi. Shu bois, shar'iy kengashlar a'zolari tegishli hujjat va shartnomalarni batafsil o‘rganish o‘rniga islom banklari xodimlari yoki maslahatchilar tomonidan tayyorlangan umumlashtiruvchi qisqacha ma'lumotlarni ko‘rib chiqardi, xolos. Tabiiyki, bunday umumlashtiruvchi ma'lumotlar hujjatni shar'iy jihatdan to‘liq baholash va mahsulotlarni to‘g‘ri shakllantirish uchun zarur bo‘lgan barcha jarayon, ko‘rsatkich va omillarni to‘liq va batafsil qamrab olish imkoniyatini bermaydi. Albatta buning oqibatida asl ma'no butkul yoki qisman yo‘qoladi va natija ham shunga yarasha bo‘ladi. Mazkur holat hozirgi kunga qadar islom moliyasi rivojlanish sur'atlarini birmuncha sekinlashtirib kelmoqda.

Shunday qilib aytish mumkinki, 90-yillar oxirida boshlangan islom moliyasi rivojlanishining 3-bosqichi davomida sohadagi o‘sish sur'ati, miqyosi va jahon moliya tizimiga moslashishi hamda uning ishtirokchilari bilan raqobat qilishi borasidagi imkoniyatlari nuqtai nazaridan misli ko‘rilmagan natijalarga erishildi. Ayni paytda shuni aniq tushinib yetish lozimki, ma'naviy-axloqiy jihatdan «betaraf» bo‘lgan (ya'ni axloqiy me'yorlar asosida faoliyat yuritmaydigan) an'anaviy jahon moliya tizimi islom moliyasini faqat o‘z shartlari asosida, ya'ni o‘ziga to‘liq singdirgan/moslashtirgan shaklda qabul qilishi mumkin.

Hali boshlanmagan, ammo kutilayotgan to‘rtinchi bosqich

Soha jahon moliya tizimining bir qismi bo‘lish barobarida qanday qilib o‘zining beqiyos xususiyatlari, qadriyatlari va asl maqsadlarini saqlab qolishi mumkinligini anglab yetishi muhim ahamiyatga ega. Yangi avlod islom moliyachilarining kun tartibida qanday to‘siqlar, istiqbol va vazifalar turibdi?

- a) Yuqorida aytib o‘tganimizdek, o‘tgan asrning 90-yillaridan boshlab islom moliyasi an'anaviy moliya tizimi va dunyoviy huquq tizimlarining katta maydonida o‘yinga kirdi. Ya'ni islom bank-moliya muassasalari bir maromda va samarali ishlayotgan an'anaviy bank-moliya tizimi bilan mijozlar uchun to‘g‘ridan-to‘g‘ri raqobatga kirishdi. Bu holat islom moliyasi tizimi e'tiborini beqiyos va tugal takliflar yaratishdan an'anaviy moliya mahsulotlarini «teskari moslashtirish»ga (reverse engineering) qaratdi, ya'ni an'anaviy huquqshunoslar va islom bankchilari an'anaviy bank-moliya mahsulotlarini har tomonlama o‘rganib, mijozlarga matematika nuqtai nazaridan o‘xshash moliyaviy natija beruvchi islom mahsulotlari yaratishga kirishib ketishdi. Tabiiyki, bunda barcha hujjatlar kerakli me'yorlarga rioya qilgan holda rasmiylashtirildi. Islom moliyasining xuddi mana shu singib/moslashib ketishi va uning «kreditlashga» yo‘naltirilgani jiddiy tanqid va ayblovlarga sabab bo‘ldi. Tanqidchilar islom moliyasi o‘zining beqiyos xususiyatlarini yo‘qotayotganini, uning jamiyatdagi qashshoqlik darajasini pasaytirish, aholining himoyaga muhtoj qatlamlari moliyaviy qamrovini oshirish, yangi ish o‘rinlari yaratish va iqtisodiy o‘sish jarayolaridagi o‘rni va ahamiyati yuqori emasligini ta'kidlashar edi. Ularning fikricha, agar islom moliyasi masalaga shunday «rasmiy» yondashuvni davom ettiraversa, o‘zining asosiy mohiyatidan ajralib, borgan sayin mavjud an'anaviy bank-moliya tizimining «tirgovich»laridan biriga aylanib qoladi, xolos.

Shu bois, soha uchun burilish nuqtasi va asosiy muammo - real iqtisodiyotning rivojlanishi va faollashuvi, moliyaviy mablag‘larni iqtisodiyot sub'yektlari o‘rtasida adolatli va samarali taqsimlanishi, hamda an'anaviy bank tizimiga muqobil moliya tizimini yaratish orqali aholining ijtimoiy himoyaga muhtoj qatlamlari moliyaviy qamrovini oshirishdagi asl maqsad va vazifalarini aniq-tiniq tushunib olish hisoblanadi.

- b) Islom mikromoliya institutlari ulushi va ahamiyatining yuksalishi. Bugungi kunda islom moliyasining uchdan ikki qismi islom banklarida jamlangan. Ehtimoliy mijozlarning barqaror va yetarli darajadagi daromadi yo‘qligi, garovga qo‘yish uchun mulki va kredit tarixi mavjud emasligi, loyihalar va tadbirkorlik faoliyatining xatar darajasi yuqoriligi hamda boshqa sabablar tufayli aksariyat musulmon davlatlardagi aholi va kichik biznesning katta qismi islom banklari xizmatidan foydalanish imkoniyatiga ega emas. Islom mikromoliya tashkilotlari aholining ijtimoiy himoyaga eng muhtoj qatlamlari bilan ishlash uchun barcha kerakli vositalarga ega bo‘lsa-da, bu imkoniyatdan amalda deyarli foydalanilmaydi. Shunday ekan, ulkan ijtimoiy qatlamlar qashshoqlikning boshi berk ko‘chasidan chiqa olmayapti. Ustiga-ustak, bu kabi muassasalarning islom moliyasi tizimidagi ulushi va ahamiyati juda kichkina. Ayni paytda, ijtimoiy himoyaga muhtoj aholi qatlamlarining ehtiyojlarini moliyalashtirish va qashshoqlik darajasini kamaytirish uchun qarzi hasana, zakot, vaqf hamda zamonaviy moliya usullari (fintek) kabi vositalardan foydalanishning katta imkoniyatlari mavjud.

Shu ma'noda, haqiqatan ham, islom mikromoliya muassasalari ahamiyatini oshirish, aholining ijtimoiy himoyaga muhtoj qatlamlari va kichik biznesning ehtiyojlari hamda to‘lov qobiliyatiga mos keluvchi moliya mahsulotlari yaratish, axborot-kommunikatsiya texnologiyalari va ijtimoiy moliyalashtirish usullaridan foydalanish ko‘plab mamlakatlarda kuzatilayotgan ommaviy qashshoqlikni yengish va aholining katta qatlamini moliyaviy-iqtisodiy jarayonga jalb qilish va shu orqali, iqtisodiy faollikni jadallashtirish hamda sog‘lom iqtisodiy o‘sish uchun zarur sharoitlar yaratishga qodir.

- v) Aholisi asosan musulmonlardan iborat bo‘lgan yoki aholining katta qismini musulmonlar tashkil qiladigan qator davlatlar bor. Ayni paytda turli sabablarga ko‘ra aholi tomonidan, davlat darajasida yoki an'anaviy bank hamjamiyati doirasida islom moliyasiga nisbatan noto‘g‘ri yoki noxolis fikr va munosabat shakllangan. Bu esa sohaning jamiyatdagi yuqori bo‘lmagan ahamiyati, amalga tatbiq qilinishi, rivojlanishi va foydalanish darajasi pastligining asosiy sabablaridan biridir.

Shu bois, xalqaro islom tashkilotlari, ilmiy hamjamiyat, ta'lim muassasalari, islom bank-moliya muassasa va guruhlari o‘zlarining tor milliy doirasidan tashqariga chiqishi va islom moliyasini muvaffaqiyatli joriy qilgan davlatlar tajribasini aholi va milliy muvofiqlashtiruvchi tashkilotlar, moliya bozori ishtirokchilari va amaldorlar orasida keng targ‘ib qilishi va shu orqali islom moliyasi mohiyatini qabul qilish va tushunib yetish darajasini oshirishi zarur.

Islom moliyasi jahon moliya inqirozini nisbatan muvaffaqiyatli tarzda yengib o‘tib, o‘zining tizimli xatarlarga nisbatan barqarorligini, dunyoviy huquq muhitida yashovchanligi va moslashuvchanligini isbotladi va umumiy iqtisodiy o‘sishga sezilarli hissa qo‘shib kelmoqda. Bunda u, o‘z diniy e'tiqodlariga asoslangan holda islom moliyasiga murojaat qilayotganlar uchun ham, bu tizim orqali o‘z moliyaviy ehtiyojlarini yanada to‘laroq qondirishni niyat qilayotganlar uchun ham imkoniyatlar taqdim etmoqda.

Yana bir muammo – an'anaviy bank hamjamiyati moliya bozoridagi o‘z hissasining kamayishi va mijozlarning ommaviy ravishda islom banklariga o‘tib ketishidan xavotirlangan holda «islom bank tizimi tahdidlari»ni bo‘rttirib ko‘rsatishidir. Vaholanki, islom bank-moliya tizimi rivojlanishining so‘nggi 30 yil davomidagi tajribasi shuni ko‘rsatmoqdaki, hattoki o‘z diniy udum va e'tiqodlarini saqlab qolgan musulmon davlatlarida ham moliya sohasining asosiy ulushi an'anaviy bank tizimi hissasiga to‘g‘ri kelmoqda. Misol uchun, Saudiya Arabistonidan tashqari (u yerda ikkala tizimning ulushi teng) boshqa Fors ko‘rfazi davlatlari, Pokiston, Bangladesh, Malayziya, Indoneziya, Misr, Turkiya va boshqa mamlakatlarni ko‘radigan bo‘lsak, ularning barchasida islom bank tizimi ko‘p yillardan buyon juda kichkina ulush bilan qanoatlanib kelmoqda. Shu bilan birga, aynan islom bank tizimi aholining qo‘lida bo‘sh turgan katta miqdordagi pul mablag‘larini «to‘shak tagidan» olib chiqib, real iqtisodiyotga jalb qilishga, shu orqali iqtisodiyot, tijorat va aholi farovonligini sezilarli darajada faollashtirishga xizmat qilmoqda. Shunday ekan, har qanday huquqiy tizim doirasida va har qanday sharoitda ham islom banklari iqtisodiy faollashuv va o‘sish manbasi, hamda bank-moliya sohasida sog‘lom raqobatni ta'minlovchi muqobil tizim sifatida namoyon bo‘la oladi.

- g) Islom moliyasi bir qator davlatlarda muvaffaqiyatli ishlamoqda. O‘tgan yillar davomida «startap» (ya'ni boshlang‘ich darajadagi) shaklda rivojlangan islom moliya tizimi bugungi kunga kelib yetarli darajada tajriba orttirdi va mana endi shu orttirilgan tajriba bilan bo‘lishish uchun xalqaro miqyosga chiqish vaqti keldi. Islom banklari va butun soha vakillari yangi bozorlarga (ya'ni o‘z milliy chegaralaridan tashqariga) dadil chiqib borishi, biznes hamkorlikni va «janub-janub» ko‘rinishidagi (ya'ni rivojlanayotgan davlatlar o‘rtasidagi, masalan, Islom hamkorlik tashkiloti (IHT) a'zolari o‘rtasidagi) xalqaro savdoni ilgari surishi va qo‘llab-quvvatlashi, hamda islom bank-moliya tizimini joriy qilayotgan davlatlarda to‘laqonli huquqiy/moliyaviy islom infratuzilmasini yaratish bo‘yicha mahalliy muvofiqlashtiruvchi tashkilotlar bilan bilan hamkorlikni yo‘lga qo‘yishi maqsadga muvofiq.

Islom moliyasi sohasi oldida turgan boshqa qator muammolarni ham sanab o‘tish mumkin, negaki «murakkablik va muammolar» har qanday tizimga xos. Muammolarni anglab yetish va tan olish samarali yechimlar topish yo‘lida boshlang‘ich nuqta hisoblanadi. Bu esa tizimning o‘zi va uning barcha «tarkibiy qismlarini» sog‘lomlashtiradi. Agar soha vakillari yuqorida aytib o‘tilgan muammolarning hech bo‘lmasa bir qismini hal qilishsa ham, bu - tizimning rivojlanishi va yuksalishida ulkan qadam bo‘lar edi.

Mavzuga oid

15:45 / 04.09.2021

ITB O‘zbekistonda islom moliyasining huquqiy asoslarini ishlab chiqish uchun grant ajratadi

21:14 / 02.09.2021

Ilhom Norqulov O‘zbekistonda islom moliyasi nega to‘liq joriy etilmagani haqidagi savolga javob berdi

13:38 / 01.09.2021

Islom taraqqiyot bankining yillik yig‘ilishi Toshkentda bo‘lib o‘tmoqda

16:42 / 22.07.2021